O imposto de renda (IR) é algo que a maioria dos brasileiros faz todos os anos para a receita federal. É um valor cobrado pelo governo segundo instituiu a Lei 9.250/1995, que incide sobre os rendimentos que a pessoa teve durante o ano que passou. Essa cobrança tem uma série de regras, isenções e particularidades, onde muitos rendimentos são tributáveis assim como outros não isentos. Mas a pergunta que fica é: Como pagar menos imposto em 2024?

Cada pessoa se enquadra em uma categoria diferente de alíquota de cobrança dependendo da renda que recebe. Generalizando, podemos dizer que quanto mais a pessoa ganha de proventos no ano, mais ela deverá pagar de imposto em cima desses rendimentos. Inclusive pode haver alíquotas que chegam a 27,5% sobre o valor recebido no ano, seja do salário, alugueis, pensões e outros tipos de rendimentos.

Se você deseja saber mais sobre as questões relacionadas ao imposto de renda e como você pode economizar um bom valor na hora de declarar seus rendimentos, continue a leitura desse artigo, que temos certeza que te ajudará. Se esse artigo realmente fizer a diferença no seu imposto de renda não deixe de compartilha-lo com amigos e familiares que também podem economizar uma boa grana na declaração anual do imposto de renda.

Sumário dos Conteúdos

Por que o INSS não será suficiente

Há muito tempo já se fala sobre a previdência pública no Brasil estar caminhando para uma buraco onde dificilmente conseguira sair. Ano após ano se houve notícias como na imagem abaixo de um rombo, um déficit nas contas da previdência, o que nos faz crer que os jovens de hoje muito provavelmente não conseguiram se aposentar no futuro com qualidade, qualidade no sentido de ter o mínimo para que se possa sobreviver, ou terão direito a um valor muito baixo quando chegar sua vez parar de se aposentar.

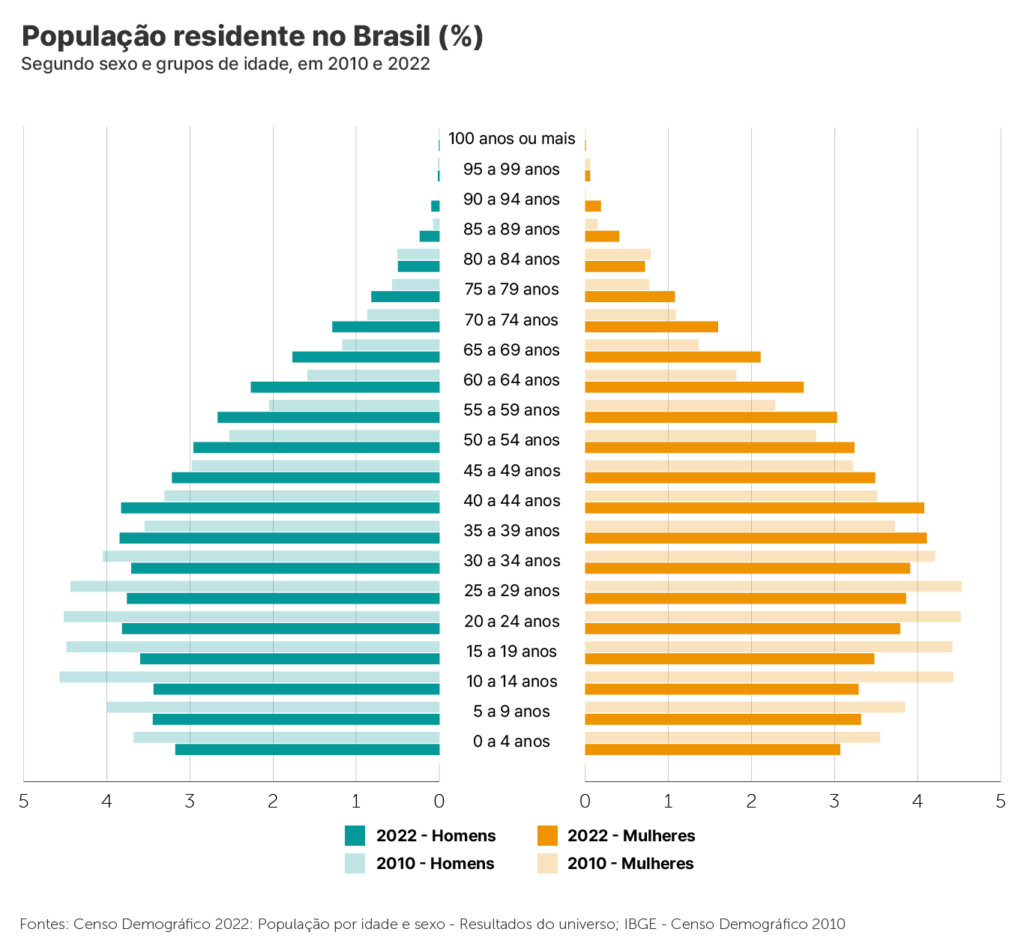

Outro fator que impacta nessa falta de perspectiva de se aposentar em um futuro não muito distante é o fato da nossa pirâmide etária estar se modificando década após década. Essa mudança não é algo intencional, mas está relacionada a uma série de fatores como: avanços tecnológicos; aumento da longevidade; decréscimo da quantidade de filhos por casal; mudanças culturais; pessoas que não desejam ter filhos.

Tudo isso leva a um aumento das pessoas com idade mais avançada e uma diminuição das pessoas que chamamos de população ativa, que são aqueles que ainda trabalham e contribuem para a previdência social. Se olharmos a imagem abaixo que mostra a pirâmide etária do Brasil numa comparação de 2010 a 2022, podemos ver que a pirâmide (mais precisamente da base até a idade de 40 anos) onde está a população majoritariamente ativa, ou seja trabalhando, vem diminuindo, enquanto a população acima dos 40 anos vem aumentando significativamente.

Se isso ainda não convencê-lo que a previdência social não lhe bastará num futuro de médio/longo prazo, vamos explorar outros aspectos da previdência privada que talvez lhe façam pensar melhor nessa escolha.

Previdência privada

Para começarmos a falar especificamente da previdência privada, vamos abordar algumas características gerais que são importantes de serem mencionadas e o por que de investir em uma previdência privada.

Previdência privada é um investimento de longo prazo (10 anos), essa é a primeira característica importante que você deve saber antes de investir nela, muito pela questão do imposto que incide e que vamos abordar mais a frente. Então pensou em previdência, pense num horizonte de longo prazo, de pelo menos 10 anos ou até mais.

Outro ponto é a liberdade de aportes, pois na previdência privada você não tem uma obrigatoriedade de investimento mensal por exemplo, sendo essa frequência determinada por você mesmo, podendo inclusive ser somente uma vez ao ano.

Na previdência privada existem muitas modalidades e características diferentes, como por exemplo PGBL, VGBL, tabela regressiva, tabela progressiva, cada uma com suas vantagens e desvantagens, dependendo da finalidade ao qual você escolher. Se compararmos com um fundo normal, que muitas vezes pode ter os mesmo ativos que a previdência, ainda assim a previdência será mais vantajosa visto que ela não possui o come cotas dos fundos, que são as taxas de administração e performance.

Além disso, também contam com um benefício tributário a depender da escolha do modelo de previdência, que inclusive é a finalidade desse artigo, como utilizar a previdência privada para pagar menos imposto em 2024. Abordaremos essa questões mais a frente em tópico específico.

Por último, mas não menos importante, a previdência privada apresenta alguns benefícios sucessórios como não entrar em inventário, não poder ser penhorada e ser isenta de ITCMD (Imposto de Transmissão Causa Mortis e Doação), apesar de termos alguma insegurança jurídica nesse último ponto, ainda assim se torna uma vantagem que outros investimentos não tem.

Como escolher uma previdência privada

Dentro do escopo das previdências privadas, temos duas modalidades: PGBL (Plano Gerador de Benefício Livre) e VGBL (Vida Gerador de Benefício Livre). A sigla não diz muito sobre o que é cada uma, inclusive causando confusão em muitas pessoas. Quando for escolher alguma previdência, tenha certeza da escolha que está fazendo, visto que a escolha equivocada pode resultar em um desempenho sub otimizado, por melhor que seja o fundo.

PGBL

Suas principais vantagens são permitir deduzir 12% da renda tributável da pessoa, desde que você faça a declaração completa no imposto de renda; pode representar um desconto significativo para quem faz declaração completa do imposto de renda; o IR incide sobre o todo e não sobre o rendimento, como geralmente acontece nos investimentos. Na prática você adia o pagamento do IR agora, deixa o dinheiro investido, rendendo juros, e paga menos imposto lá na frente na hora de resgatar ou utilizar a previdência.

Vamos a um exemplo prático para entender como o PGBL funciona:

| SEM PGBL | COM PGBL | |

| Renda bruta anual | 100.000 | 100.000 |

| Aporte no PGBL (12%) | 0 | 12.000 |

| Base de cálculo do IR | 100.000 | 88.000 |

| IR a pagar (27,5%) | 27.500 | 24.200 |

| Economia de IR | 0 | 3.300 |

| Renda líquida no ano | 72.500 | 75.800 |

VGBL

Suas principais vantagens são: Ele é ideal para quem faz declaração simplificada de IR ou é isento; o IR final incidirá somente sobre os rendimentos e não sobre o todo e o funcionamento dele é muito parecido com o de um fundo de investimento tradicional, porém sem o come-cotas e com benefícios de previdência.

PGBL X VGBL

Pegando de exemplo uma aplicação na mesma previdência privada porem nas duas modalidades diferentes, vamos ver como ficaria em cada situação:

| PGBL | VGBL | |

| Aplicações | 200.000 | 200.000 |

| Rendimentos | 300.000 | 300.000 |

| Total bruto | 500.000 | 500.000 |

| IR no resgate após 10 anos (10%) | 50.000 | 30.000 |

| TOTAL LÍQUIDO | 450.000 | 470.000 |

Com isso você pode pensar: “Nossa, então um VGBL é mais vantajoso para mim, pois tem um total líquido maior no final!”. A resposta é não. Pois no PGBL você teve uma economia no pagamento de imposto de renda, esse dinheiro ficou aplicado por 10 anos, 20 anos, 30 anos rendendo e no final você só pagará 10% de imposto de renda, em vez dos 27,5%, se optar pela tabela regressiva. Então cada caso deve ser analisado com calma, tudo vai depender da finalidade da previdência que você escolher e os benefícios que ela lhe trás.

Como será a cobrança de imposto sobre a aplicação

Depois de já ter escolhido a modalidade da previdência, seja a PGBL para economizar no IR ou a VGBL pois você tem um grande capital para investir, temos que escolher como será a incidência do imposto sobre essa aplicação, se será regressiva ou progressiva.

A tabela regressiva funciona assim:

-Até 2 anos: 35% de imposto;

-De 2 a 4 anos: 30% de imposto;

-De 4 a 6 anos: 25% de imposto;

-De 6 a 8 anos: 20% de imposto;

-De 8 a 10 anos: 15% de imposto;

-Acima de 10 anos: 10% de imposto;

Na prática, quanto mais tempo seu dinheiro fica investido, menos imposto você irá pagar.

Já a tabela progressiva é a mesma utilizada para o imposto de renda:

| Ganho Anual | Ganho Mensal | Alíquota |

| Até 22.847.76 | Até 1.903,98 | – |

| De 22.847,88 até 33.919,80 | De 1.903,99 a 2.826,65 | 7,5 |

| De 33.919,92 até 45.012,60 | De 2.826,66 a 3.751,05 | 15 |

| De 45.012,72 até 55.976,16 | De 3.751,06 a 4.664,68 | 22,5 |

| Acima de 55.976,16 | Acima de 4.664,8 | 27,5 |

Caso você opte pela tabela progressiva, você pode pensar que ele é vantajoso, visto que você pode pagar menos que 10% de imposto de renda quando você começar a receber os pagamentos da seguradora por trás da previdência que você contratou.

Porém, quase sempre não é a melhor opção de tabela de imposto, pois essa renda que você vai receber de, por exemplo, 1.903,98 mensal, vai se somar a sua renda que você recebe do INSS, de algum imóvel que você tenha alugado ou algum outro tipo de renda tributável, fazendo com que sua renda anual tributável seja maior e chegando tranquilamente a pagar 15% de imposto.

Pensando nisso a melhor escolha para a pessoa que escolhe ter uma previdência privada é a tabela regressiva de imposto de renda, pois o máximo que ela pagará de imposto será os 10%, com a vantagem de ainda ter desconto no imposto de renda caso opte pela declaração completa.

Como pagar menos imposto em 2024

Levando em consideração tudo que já falamos até agora sobre as questões relacionadas a previdência privada, fica mais fácil entender qual é a sacada para economizar uma bela grana em 2024.

A “mágica” é você investir em uma previdência privada pela modalidade PGBL, 12% da sua renda tributável. A renda tributável pode ser:

– Vinculados a trabalho como salários, vencimentos e honorários;

– Férias;

– Comissões e corretagens; aposentadoria e pensão;

– Royalties;

– Alugueis de imóveis;

– Atividade rural e alguns outros rendimentos.

Já aquilo que não é considerado tributável seria:

– 13° salário;

– Indenização trabalhista;

– Venda de dias de férias;

– PLR;

– Reembolsos de despesas;

Pra saber quanto é a sua renda tributável do ano você pode utilizar seu salário do mês de janeiro como base e multiplica-lo por 12 meses. Quando chegar mais próximo do final do ano, você pode solicitar ao RH da sua empresa para calcularem quanto foi sua renda tributável até aquele momento, afim de aplicar o restante que falta para atingir os 12%. Durante o ano você pode ir fazendo aplicações mensais afim de não precisar fazer uma aplicação única no final do ano. Lembrando que esse benefício só vale se as aplicações forem feitas durante o ano de 2024.

Uma forma também de calcular quanto se deveria investir para atingir os 12% é utilizar uma calculadora do PGBL, e aqui eu recomendo a da Grão investimentos.

Conclusão

Levando em consideração tudo que foi abordado nesse artigo, do por que a previdência pública não será suficiente, inclusive alguns educadores financeiros reformulando a sigla do INSS para Isso Nunca Será Suficiente ao invés de Instituto Nacional de Seguridade Social. Ainda, sobre as vantagens que a previdência privada tem em relação a outras classes de investimento, sendo uma dessas vantagens o objetivo desse artigo, que é o desconto de imposto na declaração de IR.

As informações das características da previdência, fazem crer que ela se mostra como uma bela opção de investimento para quem busca essa finalidade de desconto de imposto. Mas também para quem não quer fazer o stock picking de ativos (procurar manualmente os ativos que vão compor sua carteira de investimento) e quer utilizar a previdência como a sua proteção para o futuro, como o boleto que você paga para o seu eu do futuro afim de garantir a qualidade mínima que você precisará para sobrevir quando se aposentar.

Caso esse artigo tenha lhe ajudado de alguma forma, não deixe de compartilhar com mais pessoas que também podem se aproveitar das vantagens que você está aproveitando ao utilizar a previdência privada nos seus investimentos.